11月29日,中国缝制机械协会第十一次会员代表大会暨十一届一次理事会在浙江台州召开。会上,中国缝制机械协会副理事长吴吉灵就《2021年行业经济运行及2022年形势展望》作主题发言,全面分析行业运行状况,着重对行业发展面临的挑战和机遇进行诠释,对企业决策起到了一定的借鉴参考价值。

应广大行业企业强烈要求,现将报告全文刊发如下:

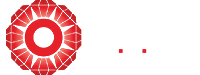

生产动力强劲,再创近年新高

图为2021年百家企业缝制设备月度产量变化

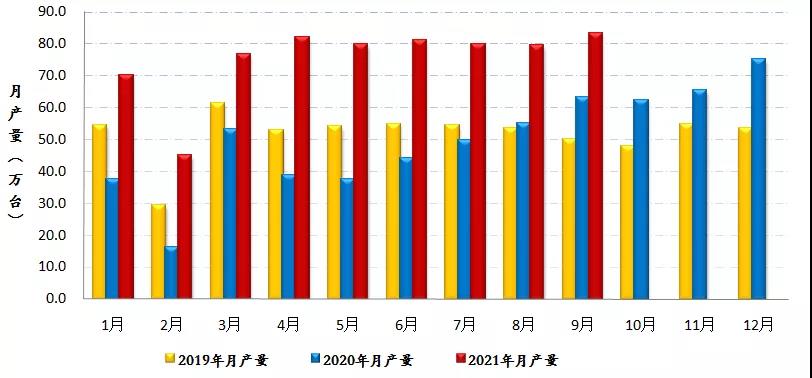

内销大幅回升,增势前高后低

图为2021年百家企业缝制设备月度内销产值变化

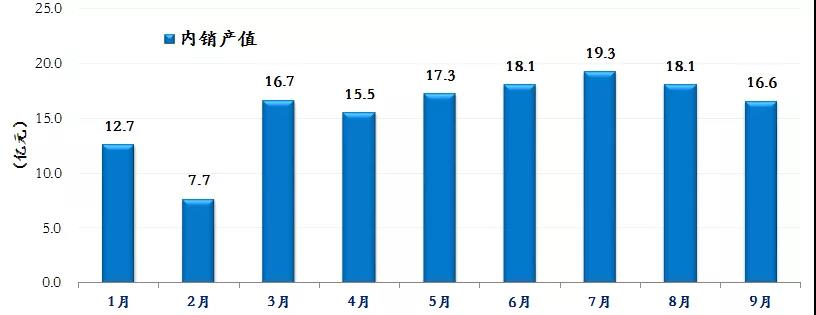

出口高位运行,展现较大潜力

图为近十年行业出口额变化

效益明显改善,成本压力增大

四季度形势及2021年全年经济指标预测

四季度形势

1、全球经济呈现放缓。

2、下游需求较为疲软。

3、新冠疫情影响持续。

4、外部挑战依然较大。

2021年行业主要经济指标预估

1、规上营收:350亿,同比增长33%。营收总体好于2018年,创近六年来新高。

2、工业机生产:900万台(含库存),同比增长45%。骨干企业产能提升明显,全年行业生产保持高位运行,工业机总产量超过2018年水平,处于近十年来发展最高点。

3、工业机内销:320万台,同比增长39%。上半年内销大幅度增长,下半年逐步放缓并走向疲软低迷,内销总体好于2019年,但尚未恢复到2018年水平。

4、行业出口:30亿美元,同比增长30%。行业年出口额有望首次突破30亿美元,创历史新高。预计工业缝纫机出口量接近480万台,同比增长28%,创历史新高。

2022年行业经济发展展望

2022年行业面临的机遇和挑战

机遇:

(1)国际经济有望持续复苏。

(2)市场需求尚有发展空间。主要表现在五个方面:

一是出口前景总体看好。

二是越南疫情解封红利释放。

三是欧美下游行业补库拉动需求。

四是海外缝制设备经销滞后需求释放。

五是我国规上服装等投资有望逐渐发力。

挑战:

(1)疫情发展仍具有不确定性。

(2)外部挑战依然复杂多变。主要表现在三个方面:

一是大宗商品价格持续高企。

二是海运、汇率等影响持续。

三是全球性金融风险隐存。

2022年行业经济发展趋势

综上判断,2022年行业经济发展将呈现四个趋势性特征:

(1)行业经济有所收缩,逐步回归常态化。

(2)国内市场明显下滑。

(3)国外市场相对稳健。

(4)国内中高端需求有望逐渐释放。